Maatregelen bouwsector

Bouwsector

Door het ministerieel besluit worden bouwfirma’s aan banden gelegd maar zijn ze niet verplicht om te sluiten.

Hoewel ze niet moeten sluiten, heeft dit toch gevolgen voor de toekenning van het overbruggingsrecht omdat de voorwaarde van minstens 7 opéénvolgende dagen onderbreking vervalt.

Als gevolg van deze interpretatie hebben zij recht op het overbruggingsrecht voor de maanden maart en april, rekening houdend met de reeds bestaande voorwaarden.

Welke bouwbedrijven komen in aanmerking?

Bedrijven zoals loodgieters, schilders, dakdekkers, stukadoors, ...die vallen onder het paritair comité PC 124.

Wat met vrijwillige onderbreking?

Zij mogen offertes en facturen opmaken om het voortbestaan van de onderneming te verzekeren.

Hinderpremie

Aanvraag Vlaamse Hinderpremie kan nu ook zonder eID!

Accountants en ondernemers kunnen een aanvraag indienen zonder dat ze zich moeten identificeren met een eID of smartphone-app itsme.

Dit kan door een e-mail te sturen naar corona@vlaio.be met volgende gegevens:

- Ondernemingsnummer

- Naam en voornaam van de klant (contactpersoon)

- Vestiging waarvoor je de Hinderpremie aanvraagt

- Eenmanszaak of vennootschap

- Gedwongen sluiting ja/neen?

- Bankrekeningnummer waarop de premie mag gestort worden

- Telefoonnummer van jou of de klant

- Motivatie/duiding van de situatie

- Openingsuren van de onderneming

- Website (eventueel)

- Statuut van de zelfstandige in geval van een eenmanszaak

In het kader van de aanvraag van een hinderpremie of compensatiepremie dienen wij te beschikken over een ondertekende volmacht.

Compensatiepremie

Voor wie?

Voor iedereen dus, ongeacht de sector waarin ze werken

- Ondernemers die niet verplicht moeten sluiten (vb. evenementensector, (para-) medische beroepen, dierenpensions, freelancers, landbouwsector, schilders, loodgieters, dienstenleveranciers, gespecialiseerde voedings- en drankenwinkels zoals een pralinewinkel of wijnhandel krijgen deze premie om hun verliezen (deels) te compenseren.

- Ondernemers die NIET in aanmerking komen voor de Hinderpremie van 4.000 euro

Hoeveel omzetverlies kunnen aantonen?

- Omzetverlies van -60% aantonen via verklaring op eer aan Vlaio

Op de website van Unizo hebben we alvast deze info gevonden (onder voorbehoud):

In het tweede kwartaal gebeurt er via de BTW-aangifte een controle en zal de overheid nagaan of de aanvraag terecht was. Indien bij de BTW-controle van het tweede kwartaal blijkt dat er een omzetverlies is van 20%, dan gaat de overheid ervan uit dat dit omzetverlies heeft plaatsgevonden tijdens de coronacrisis, en moet je het werkelijke omzetverlies niet verder aantonen. Is dit niet het geval, zal je moeten aantonen dat je in de periode 14/03/20 tot 30/04/20 een omzetdaling hebt gekend van meer dan 60%.

Bedrag éénmalige premie?

- 3.000 euro

- Zelfstandigen in hoofdberoep

- Zelfstandigen in bijberoep met de minimumbijdragen van een hoofdberoep

- of 1.500 euro

- Zelfstandige in bijberoep met een inkomen tussen 6.996,89 euro en 13.993,78 euro

- Zelfstandigen in bijberoep (gedwongen sluitingen) met een inkomen tussen 6.996,89 euro en 13.993,78 euro)

Extra voorwaarde: deze premie van 1.500 euro geldt niet voor zelfstandigen in bijberoep die dit combineren met een job als werknemer van 80% of meer.

Steunmaatregel

- Er zijn maximaal 5 premies per onderneming als er meerdere exploitatiezetels per onderneming zijn;

- Voor starters wordt gewerkt met een omzetdaling van -60% ten opzichte van het neergelegde financieel plan. Starters nà 12 maart komen niet in aanmerking.

- Voor vzw’s is de compensatiepremie ook mogelijk, onder voorwaarde dat er minstens één iemand voltijds tewerkgesteld is.

Tip!

U kan hier uw e-mailadres achterlaten om een melding te ontvangen wanneer alle info gekend is en de applicatie klaar is.

Overzicht steunmaatregelen sociale bijdrage

Uitstel van betaling:

Wie?

- Voor ALLE zelfstandigen

Welke kwartalen:

- 1ste kwartaal 2020 betalingsdatum van 31 maart 2020 naar 31 maart 2021

- 2de kwartaal 2020 betalingsdatum van 30 juni 2020 naar 30 juni 2021

- Regularisatiebijdragen voor het jaar 2018 met betalingsdatum 25/03/2020 naar 31 maart 2021

- Regularisatiebijdragen voor het jaar 2018 met betalingsdatum 25/06/2020 of 25/09/20 naar 25/06/2021

Deadline aanvraag:

- Aanvragen voor 15/06/2020 voor kwartaal 1

- Aanvragen voor 15/06/2020 voor kwartaal 2

Hoe aanvragen?

- Neem contact op met uw sociaal verzekeringsfonds

- Stuur een e-mail naar corona@kamabvba.be

Weetjes:

- Uitstel vergeten? Geen probleem, er worden geen boetes aangerekend voor Q1.

- Vraag enkel uitstel wanneer het ECHT nodig is. Sociale bijdragen is een beroepskost en volledig fiscaal aftrekbaar.

- Eind 2020 kan u nog steeds beslissen om de bijdragen TOCH te betalen.

Welk is de impact van het uitstellen van de betaling van de sociale bijdragen van 2020 naar 2021 op het product VAPZ ?

Ten gevolge van de huidige crisis door het coronavirus kunnen de zelfstandigen een aanvraag indienen om de betaling van hun sociale bijdragen van het eerste en het tweede kwartaal van 2020 met maximum 1 jaar uit te stellen. Een betaling van deze bijdragen is dus mogelijk in 2021.

Wanneer de betaling van de sociale bijdragen pas in 2021 wordt uitgevoerd, dan zal dit uitstel een impact hebben op de fiscale aftrekbaarheid van de VAPZ-premies van 2020.

Eén van de voorwaarden voor de fiscale aftrekbaarheid van de VAPZ-premies is dat de zelfstandige in orde moet zijn met de betaling van zijn sociale bijdragen voor het lopende jaar.

Als de zelfstandige zijn uitgestelde sociale bijdragen vóór 31/12/2020 betaalt, dan zullen de VAPZ-premies vanzelfsprekend aftrekbaar zijn.

Hoe gaan banken ondernemingen in moeilijkheden ondersteunen?

Banken geven kosteloos 6 maanden uitstel van betaling van kapitaalaflossingen aan ondernemingen, die door de crisis in moeilijkheden geraakt zijn. Het renteluik blijft verder lopen. Na afloop van het uitstel zal de looptijd van het krediet dan met 6 maanden worden verlengd. De bank zal hiervoor een aantal strikte criteria hanteren. Deze zijn:

- Omzet moet fors teruggevallen zijn.

- Indien mogelijk beroep doen op de tijdelijke werkloosheidsregeling voor de werknemers.

- Al dan niet gedwongen om te sluiten.

- Geen achterstallige betalingen op lopende kredieten.

U kan best contact opnemen met uw bankier voor de juiste modaliteiten.

Vermindering van sociale bijdrage

- Voor ALLE zelfstandigen

Tijdelijk werkloos als zelfstandige in bijberoep

Mag je een zelfstandig bijberoep uitoefenen tijdens je tijdelijke werkloosheid (versoepeling Coronacrisis)?

Antwoord RVA:

Je kan je bijberoep dat je al uitoefende voor je tijdelijk werkloosheid verder blijven uitoefenen tot 30/06/2020; deze activiteit moet niet worden aangegeven en de inkomsten daaruit zijn zonder invloed op de werkloosheidsuitkering. Je kan dus je bijberoep omwille van Coronacrisis cumuleren met je uitkering tijdelijke werkloosheid.

Zelfstandige in bijberoep KAN IN AANMERKING komen voor het OVERBRUGGINGSRECHT

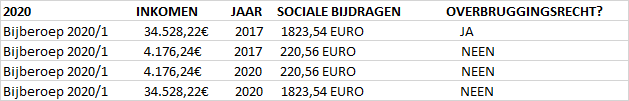

Er is beslist dat zelfstandigen in bijberoep WEL in aanmerking komen voor de tijdelijke crisismaatregel in het kader van het overbruggingsrecht, voor zover hun wettelijk verschuldigde voorlopige bijdragen minstens gelijk zijn aan de minimumbijdragen voor zelfstandigen in hoofdberoep.

Indien zij op basis van hun referte-inkomen van N-3 wettelijke voorlopige bijdragen verschuldigd zijn zoals een zelfstandige in hoofdberoep, kunnen ze de tijdelijke crisismaatregel genieten. Zelfstandigen in bijberoep die op basis van hun referte-inkomen van N-3 voorlopige bijdragen verschuldigd zijn die lager zijn dan het bedrag van de minimumbijdrage van een zelfstandige in hoofdberoep en die vrijwillig meer betalen, komen daarentegen niet in aanmerking voor de tijdelijke crisismaatregel in het kader van het overbruggingsrecht.

Het feit dat zij daarnaast ook een uitkering tijdelijke werkloosheid genieten, belet het recht op overbruggingsrecht niet.

Zelfstandigen die gestart zijn in bijberoep nà 01/01/2018 (lees geen wijzigingen van hoofd- naar bijberoep of omgekeerd), komen dus NIET in aanmerking.

Vb. Dhr. Jacobs is zelfstandige in bijberoep. Zijn sociale bijdragen worden voorlopig berekend op 2017, op een inkomen van 34.528,22 euro. hij betaalt minstens de minimumbijdragen van een zelfstandige in hoofdberoep. Hij komt in aanmerking voor het overbruggingsrecht.

Tip:

Zijn er bijberoepers die voldoen aan de voorwaarden van het overbruggingsrecht, dus ten laatste op 25 maart sluiten of al minstens 7 dagen opeenvolgend gesloten zijn of hun activiteiten onderbroken hebben, dan kunnen zij het overbruggingsrecht aanvragen voor maart.

Vrijstelling omwille van ‘Tijdelijke financiële moeilijkheden’ voor de sociale bijdragen van 1ste en 2de kw 2020

- Aanvragen vanaf 2e kwartaal.

- Aanvraag toekomstige kwartalen is NIET mogelijk.

- Voor hoofdberoepers en meewerkende echtgenotes in het maxi-statuut.

- Positief advies voor vb. 2 kwartalen = geen pensioenrechten (is voorlopig en kan bijgestuurd worden omwille van coronavirus).

- Starters kunnen ook vrijstelling aanvragen. Je moet geen 4 kwartalen actief zijn.

- Combinatie mogelijk met overbruggingsrecht.

- Loon mag blijven doorlopen bij een aanvraag vrijstelling, het is aan u om te bewijzen dat op basis van gewijzigde inkomsten/onkosten u zich in ‘tijdelijke’ economische/ financiële problemen bevindt waardoor het onmogelijk of op zijn minst heel moeilijk is om zijn bijdragen te blijven betalen.

Om de aanvraag in te dienen heb je twee opties:

- Rechtstreeks indienen bij de overheid (kan niet op papier!)

- Stuur een e-mail naar corona@kamabvba.be

Overbruggingsrecht

WEL: ALLE zelfstandigen (eenmanszaken, bedrijfsleiders en helpers):

- Hoofdberoep

- Primostarter

- Meewerkende echtgenotes in maxi-statuut

- Bijberoepers die de minimumbijdragen van een hoofdberoep betalen op N-3

- Gepensioneerde met overlevingspensioen (vóór pensioenleeftijd) die sociale bijdragen in hoofdberoep betaalt

- Student-zelfstandige die minimumbijdragen hoofdberoep betalen op N-3

- Art.37 die minimumbijdragen hoofdberoep betalen op N-3

NIET: Zelfstandigen in bijberoep, gepensioneerden, student-zelfstandigen en zelfstandigen met gelijkstelling bijberoep die minder dan de forfaitaire minimumbijdragen van een hoofdberoep betalen.

Zelfstandige in hoofdberoep die overlevingspensioen geniet en die de pensioenleeftijd nog niet bereikt heeft

Vóór pensioenleeftijd: geen beletsel voor klassieke overbruggingsrecht, dus ook niet voor corona-overbruggingsrecht.

De zelfstandige die de activiteit tijdelijk moet stopzetten, heeft recht op de financiële uitkering van het overbruggingsrecht-corona voor de maanden maart en april 2020.

Opgelet: na pensioenleeftijd (actief gepensioneerde) wel een beletsel.

Wanneer heb je recht?

- Actief in de horeca

- Andere sectoren (waar je verplicht bent je onderneming volledig of gedeeltelijk te sluiten door het coronavirus) en je activiteiten minstens 7 opeenvolgende dagen onderbreekt:

- Andere sectoren die uit voorzorg, of omdat ze te weinig klanten hebben sluiten:

- Het overbruggingsrecht kan worden aangevraagd bij uw sociaal verzekeringfonds

- Sluiting van minstens 7 opeenvolgende kalenderdagen (is van maandag tot zondag)

- Uitkering per maand van 1291,69 euro (zonder gezinslast) of 1614,10 euro (*met gezinslast)

- Onderbreek je je activiteiten in beide maanden minstens 7 opeenvolgende dagen? Dan krijg je zowel in maart als in april deze uitkering.

- Geen attest nodig om gezinslast aan te tonen

- Versoepeling voorwaarde hoofdverblijfplaats in België: ‘domicilie moet in België’ zijn is tijdelijk niet van toepassing op overbruggingsrecht in kader van corona-crisis

- Bezoldiging en VAA moet NIET stopgezet worden (alles mag blijven doorlopen)

- De uitkering van het overbruggingsrecht kan NIET gecombineerd worden met een andere uitkering vb. arbeidsongeschiktheidsuitkering/moederschapsuitkering van de mutualiteit. Zelfstandigen in hoofdberoep die een zeer beperkte loontrekkende activiteit uitoefenen (te klein om als bijberoep beschouwd te worden of om terug te vallen op de tijdelijke werkloosheid komen tijdelijk in aanmerking voor het overbruggingsrecht.

- Wanneer iemand uitkering van overbruggingsrecht geniet en daarna zelf ziek wordt; dan vervalt de uitkering van het overbruggingsrecht vanaf de maand volgend op start van arbeidsongeschiktheidsuitkeringen.

- Cumul met Gewaarborgd Inkomen (privé verzekering) is mogelijk met het overbruggingsrecht wanneer men afstand doet van het vervangingsinkomen van het ziekenfonds

- Uitkering wordt bepaald volgens de gezinslast (verklaring op eer in de aanvraag volstaat)

- Evenwel moet de notie 'gezinslast' nog steeds begrepen worden als gezinslast in de zin van de ziekteverzekering. De zelfstandige die enkel fiscaal iemand ten laste heeft, komt dus niet in aanmerking voor de hogere financiële uitkering. Geef dit zeker mee aan je klanten, want dit kan later gemakkelijk opgespoord worden.

- Tip: Ben je niet zeker? Check dit bij je ziekenfonds

*Toelichting gezinslast;

Om een uitkering te ontvangen van 1.614,10 euro, moet je kunnen aantonen dat je minstens 1 persoon ten laste hebt bij het ziekenfonds. Slechts 1 persoon binnen het gezin kan deze uitkering als zelfstandige genieten.

Wie kan dit zijn?

- Echtgeno(o)t(e), feitelijke levenspartner, kinderen (ongeacht leeftijd), bloed- of aanverwanten tot de 3e graad.

- Het brutobedrag van het maandelijks (beroeps- of vervangings-) inkomen het grensbedrag van 1.009,84 euro (bruto) niet overschrijden (vanaf 01/03/2020)

Je bent:

- Alleenstaand met kinderen

- Uitkering met gezinslast wanneer kind op het boekje van deze ouder staat

- Uitkering met gezinslast wanneer kind op het boekje van deze ouder staat

- Gehuwd of samenwonend en beide partners hebben een inkomen en minstens 1 kind ten laste (het kind staat meestal ten laste bij de oudste ouder)

- Slechts één van beiden krijgt uitkering met gezinslast

- Slechts één van beiden krijgt uitkering met gezinslast

- Gehuwd of samenwonend en beide partners hebben een inkomen en GEEN kind ten laste

- Uitkering zonder gezinslast

- Uitkering zonder gezinslast

- Gehuwd of samenwonend, slechts één partner heeft een inkomen > 1.009,84, géén kinderen ten laste

- Uitkering met gezinslast

Voor meer vragen kan u mailen naar corona@kamabvba.be.

- De uitkering van het overbruggingsrecht is NIET belastingvrij (Dit is een vervangingsinkomen) Er wordt wel géén bedrijfsvoorheffing ingehouden.

- Het sociaal verzekeringsfonds levert een fiche 281.18 voor de toegekende uitkeringen van het overbruggingsrecht. Deze inkomsten zijn belastbaar. Het vervangingsinkomen is NIET onderworpen aan sociale bijdragen. Belastingaangifte: Deel 1 vak IV code 1271 – 87/ 2271 – 57

- De maanden maart en april worden NIET mee opgenomen voor het maximum recht van 12 maanden.

- Zelfstandigen die langer als 15 jaar zelfstandigen zijn, hebben recht op 24 maanden overbruggingsrecht maar slechts 12 maanden per gebeurtenis.

- Startdatum van de ondernemer noch de sector waarin men actief is speelt geen rol.

- Combinatie mogelijk met de Vlaamse Hinderpremie.

- Vaderschapsverlof is niet cumuleerbaar

- Transitiepremie is geen vervangingsinkomen, dus wel cumuleerbaar met overbruggingsrecht.

- Combinatie mogelijk met de Vrijstelling tijdelijke financiële moeilijkheden

- Overbruggingsrecht wordt uitbetaald door het sociaal verzekeringsfonds.

- Zelfstandige kappers hebben ook recht op deze uitkering.

- Starters vanaf 1 april of later komen NIET in aanmerking voor overbruggingsrecht. Dit geldt ook voor retro-actieve aansluitingen.

- Uitkering mag op privérekening of professioneel bankrekeningnummer gestort worden maar het sociaal verzekeringsfonds moet wel controleren op fraude wanneer een ander bankrekeningnummer opgegeven wordt van waaruit hij/zij normaal de sociale bijdragen betaalt. Indien niet verschillend kan er sneller uitbetaald worden.

- De uitkering komt de zelfstandige/bedrijfsleider toe.

- We zien dat een bedrijfsleider dikwijls zijn privérekening opgeeft. Als dat niet het rekeningnummer is van waaruit hij normaal zijn sociale bijdragen betaalt, moet het sociaal verzekeringsfonds dit nog eens dubbelchecken bij de klant. Dit om fraude te voorkomen. Geeft de ondernemer het bankrekening van de vennootschap op, van waaruit hij normaal zijn sociale bijdragen betaalt, dient dit achteraf nog privé doorgestort te worden of overgeboekt te worden op rekening courant.

- Artsen-specialisten, zorgverleners, medische beroepen, dierenartsen hebben OOK recht wanneer ze enkel tussenkomen voor de dringende en absoluut noodzakelijke gevallen.

- Fysieke winkel/zaak verplicht gesloten maar verder actief via webshop (E-commerce of verkoop op afstand) heeft geen invloed op het overbruggingsrecht

- Tijdens de onderbreking mogen bepaalde taken uitgevoerd worden, zoals beantwoorden van telefoons of e-mails, of andere taken die erop gericht zijn het voortbestaan van de onderneming te verzekeren.

- Aanvraag indienen vóór het einde van het tweede kwartaal volgend op het kwartaal van de tijdelijke onderbreking door het coronavirus. Voor maart dient de aanvraag dus ten laatste tegen 30/09/2020 te gebeuren, voor april tegen 31/12/2020.

Hoe aanvragen?

Het overbruggingsrecht kan worden aangevraagd bij uw sociaal verzekeringsfonds.

Hierbij vind u de formulieren per sociaal verzekeringsfonds die u hiervoor kan gebruiken:

- Aanvraag overbruggingsrecht Acerta

- Aanvraag overbruggingsrecht Group S

- Aanvraag overbruggingsrecht Liantis

- Aanvraag overbruggingsrecht Overige

- Aanvraag overbruggingsrecht Xerius

Voor meer vragen over de coronamaatregelen kan u mailen naar corona@kamabvba.be.

Heeft de uitkering overbruggingsrecht een impact op het product IPT?

Volgens de huidige wetgeving en in het kader van een IPT wordt dit vervangingsinkomen jammer genoeg niet aanzien als een “normale regelmatige maandelijkse” bezoldiging met betrekking tot de 80%-regel. Omwille van het niet-beantwoorden aan deze voorwaarde voor de 80%-regel, kan dit enerzijds leiden tot de niet-aftrekbaarheid van de IPT-premies voor de onderneming en anderzijds tot het belasten van de premies als een voordeel van alle aard voor de bedrijfsleider. Voorlopig is er nog geen versoepeling over deze regels aangekondigd.

Komt iemand met een managementvennootschap in aanmerking voor een uitkering overbruggingsrecht?

Zij komen enkel in aanmerking voor de toepassing van de tijdelijke crisismaatregel overbruggingsrecht indien zij vrijwillig al hun activiteiten die zij via deze vennootschap uitoefenen volledig onderbreken (en op voorwaarde natuurlijk dat zij niet nog actief zijn en blijven in een andere hoedanigheid, hetzij als natuurlijk persoon, hetzij als mandataris/werkend vennoot in een andere vennootschap).

Werkt je personeel van thuis uit?

Werkgevers kunnen tijdens de coronacrisis een tijdelijke onkostenvergoeding voor thuiswerk toekennen aan hun werknemers. Deze maandelijkse vergoeding is vrij van belasting en RSZ-bijdragen en bedraagt maandelijks € 126,94.

De aanpassing van deze maatregel geldt zolang de federale maatregelen ter preventie van de verspreiding van het coronavirus van kracht zijn.

Wie komt in aanmerking?

Deze maatregel geldt voor alle werknemers die van thuis uit werken.

De maatregel is dus ook van toepassing op werknemers die vóór de Covid-19 maatregelen niet van thuis uit werkten. De werkgever en werknemer moeten dus geen formele telewerkovereenkomst hebben afgesloten.

Er wordt geen verschil gemaakt tussen de verschillende categorieën van functies.

Wat komt in aanmerking?

Bureauvergoeding

Deze bureauvergoeding van € 126,94 per maand dekt de kosten en het gebruik van een bureau in de privéwoning van de werknemer, de kosten voor klein kantoormateriaal, de kosten voor het onderhoud en de reiniging van het bureau, de kosten voor elektriciteit, water en verwarming, de verzekeringen, de onroerende voorheffing, ...

De bureauvergoeding is vrij van RSZ-bijdragen en belasting.

Jaarlijkse vennootschapsbijdrage:

In afwachting van politiek akkoord (is dus nog niet definitief)

Alle vennootschappen moeten de jaarlijkse vennootschapsbijdrage betalen tegen 30 juni. Omwille van het coronavirus is er beslist dat alle vennootschappen uitstel krijgen tot 31 oktober 2020.

Arbeidsongeschiktheid:

Indien je toch getroffen bent door ziekte (langer dan 7dagen), dan heb je recht op een uitkering via het ziekenfonds vanaf de eerste dag. Ben je minder dan 8 dagen ziek, dan heb je geen recht op uitkeringen (carensperiode).

Uitkering:

- Met gezinslast : 62,08€ per dag

- Alleenstaande : 49,68€ per dag

- Samenwonende : 38,10€ per dag

Wie:

- Zelfstandigen in hoofdberoep en meewerkende echtgenoten in maxi-statuut

- Zelfstandigen in hoofdberoep die verminderde bijdragen betalen in het kader van de zogenaamde ‘gelijkstelling met een bijberoep’ (artikel 37), kunnen geen aanspraak maken op uitkeringen.

- In regel zijn met de betaling van je sociale bijdragen ( de sociale bijdragen van het tweede en derde kwartaal voorafgaand aan de start van je arbeidsongeschiktheid moeten betaald zijn.

Hoe aanvragen:

De behandelende geneesheer vult het Getuigschrift van arbeidsongeschiktheid in.

Je vindt dit terug op de website van je ziekenfonds.

Je dient dit binnen de wettelijke termijn van 8 kalenderdagen in bij je ziekenfonds.

Bij laattijdige indiening wordt de daguitkering in principe met 10% verminderd.

Tip:

Er werd een nieuw tijdelijk getuigschrift van arbeidsongeschiktheid opgesteld dat enkel kan gebruikt worden als je arbeidsongeschikt wordt door het coronavirus. Het gaat om een simpelere versie van het normale getuigschrift. Dit vind je terug op de website van je ziekenfonds. Artsen kunnen dit afleveren na telefonisch advies. De arts zal je dit via post of mail bezorgen, zodat jij dit aan je ziekenfonds kan bezorgen.

Krijg je een sanctie als je door de Corona-crisis het getuigschrift van arbeidsongeschiktheid laattijdig bezorgt aan je ziekenfonds?

Neen, door de uitzonderlijke omstandigheden kan je in dit geval overmacht inroepen. Het ziekenfonds kan autonoom beslissen om de sanctie voor laattijdige aangifte niet toe te passen.

De Vlaamse Hinderpremie:

De Hinderpremie wordt bepaald op basis van de vestigingseenheid van de ondernemer en is van toepassing voor gedwongen sluitingen van fysieke locaties (excl. afhaal).

Er is enkel nog een premie van 4.000 euro. De premie van 2.000 euro is in Vlaanderen afgeschaft. Tot 19 mei kan de premie aangevraagd worden.

Voorwaarden:

Welk zijn de voorwaarden om recht te hebben op een Corona hinderpremie?

Je bent:

- Zelfstandige in hoofdberoep (ook zelfstandigen in bijberoep die, op basis van het netto belastbaar beroepsinkomen, gelijkaardige sociale bijdragen verschuldigd zijn als een zelfstandige in hoofdberoep);

- Een onderneming met werkende vennoten of minstens één voltijdsequivalent (VTE) RSZ-ingeschrevene in dienst.

- Verenigingen en vzw’s komen enkel in aanmerking indien ze minstens 1 voltijdsequivalent (VTE) RSZ-ingeschrevene in dienst hebben.

- De onderneming of zelfstandige is actief volgens de Kruispuntbank van Ondernemingen (KBO). Ondernemingen die zich in een niet-actieve toestand bevinden zijn uitgesloten (bijvoorbeeld ingeval van faillissement, vereffening, stopzetting, enzovoort).

- De onderneming heeft een actieve exploitatie- of uitbatingszetel in het Vlaamse Gewest.

- Starters nà 12 maart 2020 hebben geen recht op een Hinderpremie

- De premie wordt per onderneming toegekend (op basis van het ondernemingsnummer).

- Per onderneming kan er slechts één corona hinderpremie worden toegekend.

- De premie wordt toegekend aan de onderneming en wordt verhoogd met een premie voor elke bijkomende exploitatiezetel voor zover er minstens één voltijds personeelslid, ingeschreven bij de Rijksdienst voor de Sociale Zekerheid (RSZ), tewerkgesteld is.

Vlaanderen:

Premie 1 vestiging:

- 4.000 euro per gedwongen sluiting en alleen voor fysieke locaties (excl. afhaal) – aantonen via verklaring op eer

- Minstens betalen als hoofdberoeper of 1 VTE in loonverband

- Aanvraag online indienen ten laatste binnen de 30 kalenderdagen nà het aflopen van de verplichte sluitingsperiode

Premie meerdere vestigingen:

- Voor maximum 5 vestigingen krijg je de hinderpremie.

- Minstens betalen als hoofdberoeper of 1 VTE in loonverband

- Aanvraag Hinderpremie online indienen ten laatste binnen de 30 kalenderdagen nà het aflopen van de verplichte sluitingsperiode

Tips:

- Deze premie is fiscaal vrijgesteld van belastingen.

- Het verder promoten van webshops heeft GEEN invloed op de toekenning van de premie wanneer er een fysieke locatie aanwezig is.

- De kaartlezer van Belfius kan gebruikt worden als E-ID lezer.

Babyspeciaalzaken

Zoals ook gecommuniceerd in de media, zijn ze dan toch gedwongen om te sluiten.(mogen enkel op bestelling werken). Zij hebben dus recht op de Hinderpremie.

In het nieuwe aangepaste MB van 3 april 2020 zijn babyspeciaalzaken uiteindelijk niet opgenomen, dus geen Hinderpremie.

Status aanvraag Vlaio ‘Goedgekeurd’

Zodra u een aanvraag indient, ontvangt u een goedkeuring.

! Dit is de status van de aanvraag en niet de definitieve beslissing van Vlaio. De beslissing van de Hinderpremie komt achteraf.

Heeft u deze mail nog niet ontvangen? Dan is er nog niets definitief beslist.

Status aanvraag Vlaio ‘Geweigerd’

U kan Vlaio contacteren op het nummer 1700 of mailen naar corona@kamabvba.be.

Problemen met E-ID? Registreer je via de bank

Helaas beschikken vele ondernemers niet over een E-ID lezer, maar meestal wel over een bankkaart en kaartlezer. In deze link vinden jullie een handig stappenplan om Itsme te installeren via hun bankkaart/kaartlezer. (KBC, Belfius, BNP Paribas, ING) Zodra de registratie bij itsme in orde is, kunnen zij de aanvraag indienen via hun smartphone/tablet/laptop.